科技股周期到来? 巴菲特接连买入苹果、亚马逊

分享至

中国财富网讯(毛超)美国当地时间5月4日,在2019年伯克希尔·哈撒韦(简称“伯克希尔”)股东大会上,沃伦·巴菲特(简称“巴菲特”)和查理·芒格(简称“芒格”)再次对伯克希尔的投资风格、科技股、未来投资和对中国市场的看法等方面进行了解答。

开场词:近期波动将加大 建议“坐稳”

大会开场上,巴菲特指出,此前几个季度伯克希尔之所以利润指标表现不佳,美国会计准则要求将股票投资情况写进利润表中是原因之一。

近几年,巴菲特在致股东信中反复提示,公司利润将面临“剧烈的上下波动”,是由被投资公司股价波动影响造成的,投资者不用为波动过于担心。

巴菲特表示,不要盯着企业股价短期波动形成的资本损益,随着时间的推移将会有回报,资本利得将逐渐体现,但需要拉长投资周期。

由于股票投资收益明显好于预期,伯克希尔公司一季度总利润216.6亿美元,远高于2018年同期的净亏损11.4亿美元;A类股实现每股收益13209美元,2018年同期为每股亏损692美元;B类股实现每股收益8.81美元,2018年同期为净亏损0.46美元。2018年四季度,伯克希尔净亏损253.9亿美元。

2019年一季度,伯克希尔的股票投资赚得155亿美元,对金融衍生品的投资赚得6.08亿美元。

巴菲特对科技股逐渐“感兴趣”

中国财富网根据本次股东大会以及此前巴菲特的发言,整理出巴菲特“心头好”个股所代表的投资风格,以及巴菲特价值投资所看重哪些内容,其投资理念如何?

巴菲特此前的投资主要集中于消费股和金融股,较少投资于科技股。巴菲特认为,科技股很难有长期的优势,投资并长期持有科技股,将面临较大的风险。

但随着像苹果公司、谷歌、亚马逊等科技公司给人们日常生活带来的改变和股价的腾飞,巴菲特也错过了许多优质的企业。

前海开源基金首席经济学家杨德龙评价称,过去十年是全球科技股大发展的十年,特别是美国的科技公司,称得上是“科技革命”的领导者。巴菲特没有投资于科技股,虽然让他幸免了2000年的美国互联网泡沫破裂风险,但是也踏空科技股快速上涨、近十几年的科技股大发展行情。

对此,巴菲特也对没有及时发现科技“牛”股进行了纠正和弥补,先后投资了国际商业机器(IBM)、苹果以及亚马逊等科技股。

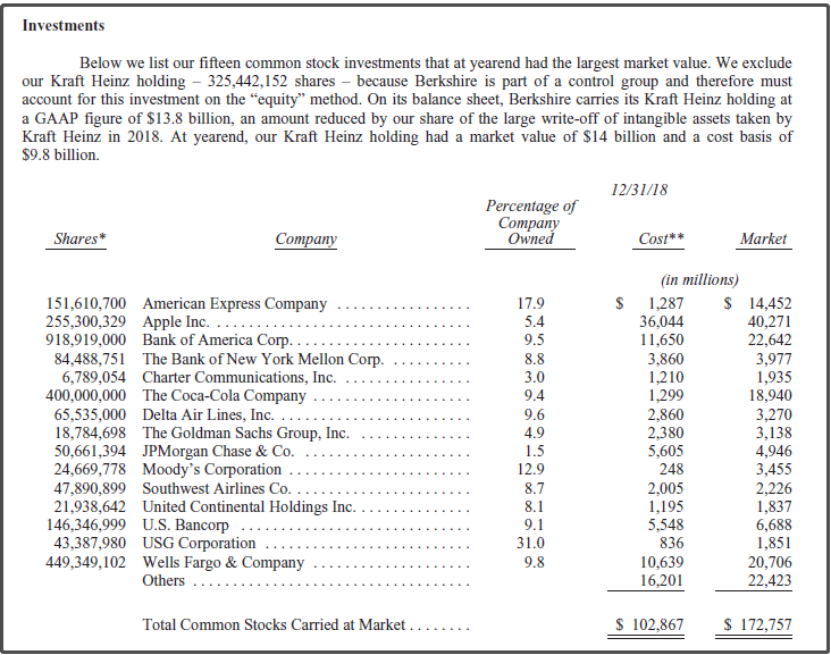

数据显示,伯克希尔目前持股规模最大的个股为苹果公司,持有2.55亿股,持股成本为360亿元,约合141.17美元每股。截至北京时间5月5日,苹果公司股价为211.75美元每股,伯克希尔持仓浮盈近50%,达180亿美元。

巴菲特2018年持仓(2019年2月公布)

值得一提的是,股东大会有观众现场提问:最有趣的个人投资是什么?

巴菲特表示,当你从它们身上挣到很多钱时,它们总是会更有趣。

投资风格

很满意苹果是伯克希尔第一大持仓

股东大会观众提问:公司现在拥有苹果公司非常大的持股权,会影响到苹果的计划吗?

巴菲特:很满意苹果是伯克希尔的最大科技股持仓,但不好的一点是苹果股价太贵了,希望更便宜一点就能买到更多。我支持苹果的股票回购计划,未来预计将花费1000亿美元来回购股票,可以增加伯克希尔的持股价值,而且苹果自身是很好的业务。

芒格:我的家人最喜欢苹果设备,最后一个放弃的东西才是苹果。这说明苹果是很受欢迎的消费者品牌,也是伯克希尔认为值得的投资。

买入亚马逊属于投资经理决策 不违背理念

股东大会观众提问:伯克希尔对亚马逊的投资令人惊讶,是否代表伯克希尔的投资哲学将从价值投资转向?投资亚马逊并不像是“别人贪婪时我恐惧”的做法。

巴菲特:上个季度(2018年第四季度)伯克希尔两位投资经理中有一人买入了亚马逊,但仍秉承了价值投资的理念。价值投资中的“价值”并不是绝对的低市盈率,而是综合考虑买入股票的各项指标,例如是否是投资者理解的业务、未来的发展潜力、现有的营收、市场份额、有形资产、现金持有和市场竞争等。他相信,两位投资经理未来“做对”的次数会超过“犯错”的次数。

芒格:我和巴菲特都不是最有灵活性的人,也有些后悔没有抓住极端发展的互联网趋势。因此我不介意投资亚马逊,之前我和巴菲特没有更好地识别并投资谷歌,已经很遗憾。

将雇佣投资经理 专门负责科技股投资

股东大会观众提问:伯克希尔是否应该多投资一点领先的科技平台公司?

芒格:我的答案是“也许吧”。

巴菲特:我们喜欢护城河,喜欢占据市场主导地位的公司,如果科技公司确实能建立护城河的话,会非常有价值。但我们还是不会自己来投资看不明白的科技股,但会雇佣投资经理来投资,因为他们更熟悉这一领域。

股东大会观众提问:如何看待中国金融业扩大开放,以及是否未来在中国投资新业务?

巴菲特:中国是个大市场,我们喜欢大市场。在没有中国新的扩大开放政策时,我们就已经在接触中国了。伯克希尔已经在中国做了很多,但是没有做足够,未来15年内也许会做一些大的部署。

投资理念

成功需要远离不理解的领域

股东大会观众提问:怎么样能够复制伯克希尔的成功,打造自己的核心竞争力。

巴菲特:现在确实投资环境更加有竞争性,竞争更加激烈。我觉得我会做非常广泛的阅读来尝试了解哪些业务,哪些生意是我有更多专业知识和理解能力的。我发现保险业务其实是我很容易理解的,但是我却不能太多的理解零售。所以我把更多精力投入保险方面,你们也应该这样做。而且你们现在面临竞争更激烈,要找准自己的核心竞争力。尽管在采取行动上,没有办法马上做这一件事儿,但是要耐心等待,等待一个好的时机马上采取行动。现在虽然竞争激烈,但是游戏也更加有趣。

芒格:我觉得现在最好一个方式就是专业化,你不会想去一个牙医那里看骨科病。需要慢慢收窄专业范围,实现精细专业化。

伯克希尔等待合适的企业、合适的价格

股东大会观众提问:关于如何寻找好的交易。伯克希尔是否应该更积极地去寻找交易,而不是等着别人来电话。

巴菲特:伯克希尔有两位基金经理,负责去寻找合适的交易。伯克希尔只会购买那些希望被伯克希尔持有的公司。通常,伯克希尔不会给出最高的价格,但会给公司承诺,可以让他们的管理层保持原样,也不会出售。这些是其它买家不能保证的。

芒格:更加努力寻找交易不会帮助伯克希尔,因为并不缺少交易机会,缺少的是按伯克希尔希望支付价格而达成的交易。